オープンバンキングとは?

オープンバンキングとは

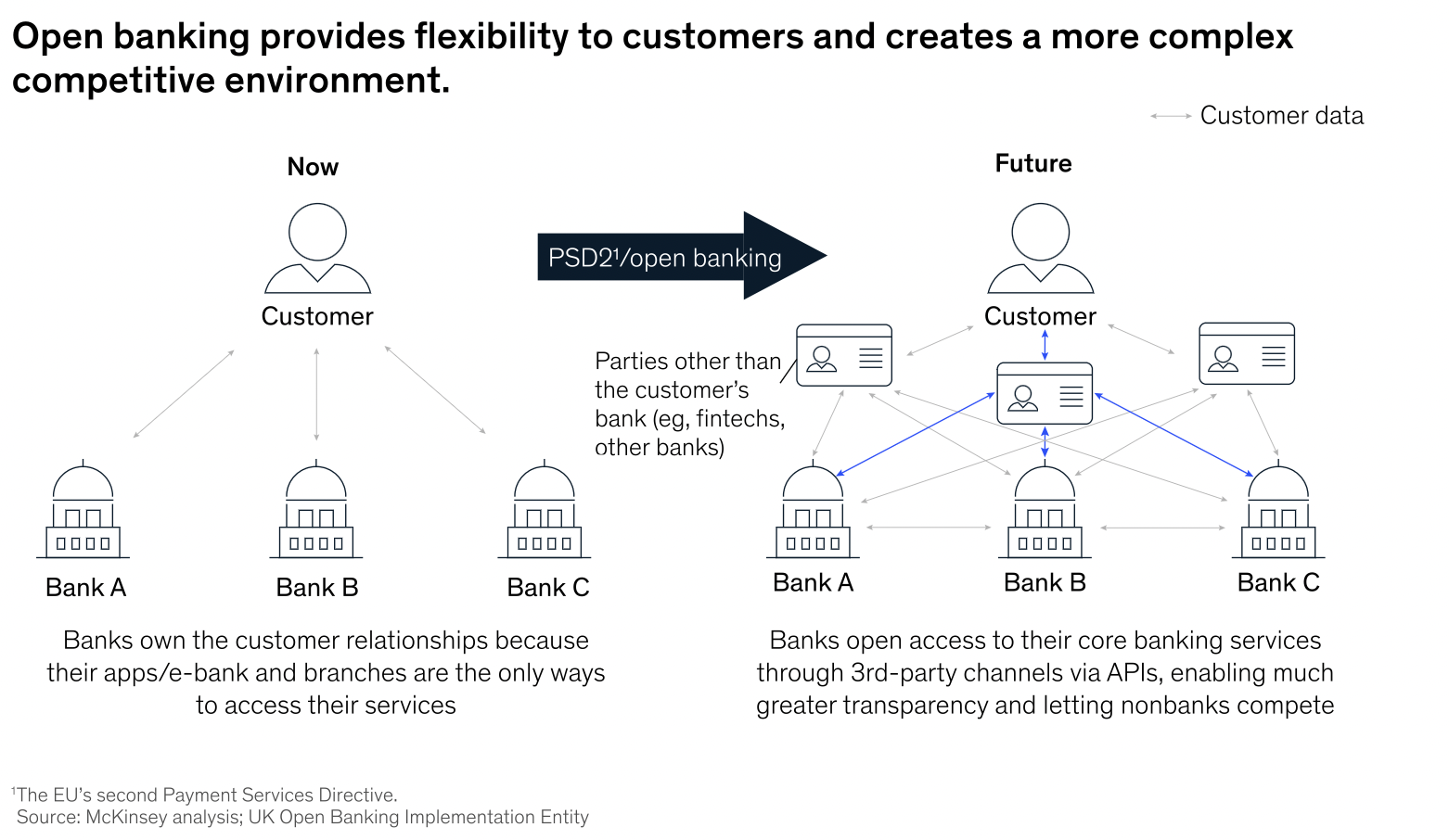

オープンバンキングとは、消費者の事前同意のもとで金融データを安全に共有する仕組みを指します²。規制や技術革新、競��合の勢いに後押しされ、オープンバンキングは、銀行以外の第三者や消費者などが顧客データをさらに活用できるよう、顧客データの民主化を呼びかけています。この技術革新は、銀行業界を他業界との高い連携性を持つプラットフォーム提供者へと進化させると同時に、銀行にエコシステムを拡大し、新規市場への参入機会を与えています。オープンバンキングを利用して、現在、多くの金融サービス機関(FSI)がアプリケーションプログラミングインターフェース(API)や他のデータ共有モデルを通じて、顧客データへのアクセスを拡大しています。オープンバンキングの取り組みや規制が成熟し、オープンデータによる経済システムの実現が可能になるなど、データ活用における変化の波が押し寄せています。その兆候として、オープンバンキングにおけるパラダイムの最前線であるヨーロッパにおいて、サードパーティプロバイダ(TPP)が急成長していることが挙げられます。実際にヨーロッパでは、2 年間で TPP が約 100 社から 450 社以上に増加し、その活動の中心は決済とトランザクションリテールバンキングなどをはじめ、金融バリューチェーン全体を網羅するまでに拡大しました。

- 銀行では、従来のリテール商品による収益源の 29% がリスクにさらされています。

- オープン API 対応サービスによる新たなビジネスチャンスにより、2020 年までに銀行の収益が 55% 増加すると予想されています。

現在、オープンバンキングに関する規制は欧州と米国で大きく異なっています。その結果、欧州ではオープンバンキングの導入は規制主導(この規制改革は PSD2 と呼�ばれています)で進められるのに対し、米国ではオープンバンキングはこれまでも、今後も市場主導で進められると考えられます。

| 86% | 10 社中 8 社 | 94% | 99 億ドル |

| 86% の金融機関がオープンバンキングのデータの価値を認識 | 10 社中 8 社の金融機関がオープンバンキングを導入済み、もしくは今後導入予定 | 94% の FinTech 企業がオープンバンキングによって現在のサービスの強化を検討 | オープンバンキング市場では、2022年までに 99 億ドルの総収益が推定される |

出典:「Open Banking: Rearchitecting Financial Landscape」FT Partners Research、2021年3月、「Facts and Statistics 」OpenBanking.org

オープンバンキングの歴史

欧州では、2000 年代半ばから欧州内の決済を規制・共通化し、決済におけるセキュリティやプライバシー、スピードなどの懸念を払拭することを目的に、EU 決済サービス指令 1(PSD1)といった規制が導入されました。その後、金融機関と第三者機関の相互運用性をさらに高めるため 2013 年に PSD2 が起案され、2018 年に施行されました。PSD2 が銀行に対してデータのオープン化を求めていますが、一方で、英国独自の取り組みであるオープンバンキング指令は、使いやすさとセキュリティを向上させるべく、銀行に対してセキュアかつ標準的なフォーマットでデータをオープン化することを求めました。このデータには、お客様の財務データおよび取引履歴が含まれ、お客様の同意がある場合にのみ、第三者プロバイダーに共有されます。オープンバンキングは英国で始まりましたが、今では、アジアや米国の多くの国々に広がっています。

オープンバンキングが重要な理由

オープンバンキングは、単なるコンプライアンスにとどまらず、顧客体験を向上させる機会でもあります。消費者の期待の高まりが銀行によるオープン API の構築を後押ししており、現在では、金融機関の顧客の 67% が、より多くのメリットを得る見返りとして、より多くのデータを銀行と共有すると回答しています3。オープンバンキングにより、銀行は、オープン API やバンキング・アズ・ア・サービス(BaaS)プラットフォームを通じて、パーソナライズされた金融(用語集を参照: 金融サービスのパーソナライズ)を提供します。お客様からすると、オープンバンキングは資金管理の柔軟性を高め、口座情報の可視化や決済の利便性を向上させることができます。オープンバンキングの価値は、主に小売の販路で実感することができるでしょう。大規模で相互に有益なエコシステムのなかでの戦略的パートナーシップにより、銀行は、機会があればいつでもどこでも売りたい商品を販売できる存在になることができます。また、銀行は開発者向けに、アプリ開発・検証用のポータルやサンドボックス環境を提供できます。もし開発されたアプリケーションが銀行に認められた場合、金融データにセキュアにアクセスできるサード��パーティアプリケーションを消費者に提供できます。このように、より多くの企業が金融サービス分野で競争できるようになり、その結果、市場での競争が激化し、技術革新が急速に進むと考えられています。 出典: 「Financial services unchained: The ongoing rise of open financial data」マッキンゼー、2021年7月

出典: 「Financial services unchained: The ongoing rise of open financial data」マッキンゼー、2021年7月

オープンバンキング統合における課題4

API の性能と信頼性:開発者はオープンバンキングを実現するためにパブリック API を作成できますが、その API が確実に動作する保証はありません。特に、サポートが必要になるような複数のサードパーティ製アプリケーションやエンドユーザーの構成にまたがる API については、動作に関してより多くの懸念があります。そのため、サードパーティーによって開発された API をテストすることは、これまで以上に重要になります。

消費者の不安:オープンバンキングに対する消費者の不安は、取引データの共有に関するプライバシーとセキュリティの懸念に起因しています。取引データは最も機密性の高い情報と認識されており、その結果、オープンバンキングのプライバシーやセキュリティに関する懸念が、オープンバンキング普及の大きな障壁となっています。

��コンプライアンス国際標準化の遅れ:オープンバンキングとのシステム統合がどのように機能し、利用されるべきかを正確に定義する国際的な技術標準が存在しないため、開発者は、オープンバンキングのアプリケーションを開発する際に、各国で異なるコンプライアンスを遵守しなければなりません。

Databricks によるオープンバンキングの標準化と実装の支援

Databricks の金融サービス向けレイクハウスは、セキュアなマルチクラウド環境を通じて、あらゆる種類のデータに対するリアルタイム分析、BI、AI 機能をサポートします。具体的には、オープンバンキングやコンプライアンスと規制当局への報告、取引後の分析、リスク管理、不正行為の検出など、金融ユースケース向けの重要なソリューションが含まれています。

Databricks レイクハウスの 2 つのシステム統合機能

Databricks Delta Sharing は、Nasdaq や FactSet、Intercontinental Exchange などの大手金融データプロバイダとの標準的なリアルタイムデータ共有を可能にし、プラットフォームを通じてデータの利用、共有、マネタイズを容易にします。また、FINOS(Fintech Open Source Foundation の略で、Linux Foundation の金融セクタープロジェクト)の基幹プロジェクトである Legend とも統合し、銀行エコシステム全体における金融データの共通規格に基づいたオープンなエコシステムを構築しています。

マッキンゼーによると、オープンバンキングの潜在的なメリットは、顧客体験の向上、新たな収益源への貢献、従来サービスが不十分だった市場における持続可能なサービスモデルの構築などが挙げられます5。オープン API を構築しない銀行は、消費者がデジタル決済や銀行アプリケーションに移行し続ける昨今、取り残されるリスクにさらされています。

オープンバンキングやオープンファイナンスに Databricks を活用するメリット

金融サービス向けレイクハウスは、銀行やオープンバンキングのアグリゲーターが、カードの取引データにコンテキスト情報を付加し、消費行動に関するさらなる洞察を得ることで、加盟店分類の課題に対応することを可能にします。金融機関はレイクハウスを利用することで、オープンでコラボレーティブなプラットフォーム上でデータとAIを統合し、パーソナライズされた顧客体験の提供やリスクの最小化、イノベーションの加速を実現できます。レイクハウスプラットフォームには次のようなメリットがあります。

セキュリティ:カード決済情報および個人情報に対する PCI-DSS 対応

拡張性:数百万におよぶ消費者と加盟店のための、数十億件の分類されたカードの取引データを処理する能力

コラボレーション:ML モデルとドメインの専門知識を組み合わせ、セグメンテーションを推進する消費行動を学習

2 www.openbank.org/customers/what-is-open-banking

4 https://www.rtinsights.com/4-challenges-for-open-banking-integration/

5 https://www.mckinsey.com/industries/financial-services/our-insights/data-sharing-and-open-banking

FAQ

1. オープンバンキングの目的は?

消費者の同意を前提に金融データを共有し、より柔軟で革新的な金融サービスを実現することです。

2. 主な課題は何ですか?

APIの信頼性、消費者のプライバシー不安、国際的なコンプライアンス標準の遅れが挙げられます。

3. Databricksはどのように支援しますか?

Delta Sharingによるリアルタイムデータ共有と、FINOS Legend連携による共通金融データ基盤で標準化を推進します。